-

chevron_right

chevron_right

C’est quoi cette pièce de 1 centime qui vaut 6 000 euros ?

news.movim.eu / JournalDuGeek · Sunday, 10 March - 11:42

chevron_right

chevron_right

C’est quoi cette pièce de 1 centime qui vaut 6 000 euros ?

news.movim.eu / JournalDuGeek · Sunday, 10 March - 11:42

chevron_right

chevron_right

Voici les nouvelles pièces de 10, 20 et 50 centimes qui arrivent prochainement dans votre porte-monnaie

news.movim.eu / JournalDuGeek · Friday, 8 March - 11:08

Des oiseaux ou des mains sur les nouveaux billets euros ? Vous pouvez voter

news.movim.eu / Numerama · Sunday, 27 August, 2023 - 10:33

Abonnez-vous aux newsletters Numerama pour recevoir l’essentiel de l’actualité https://www.numerama.com/newsletter/

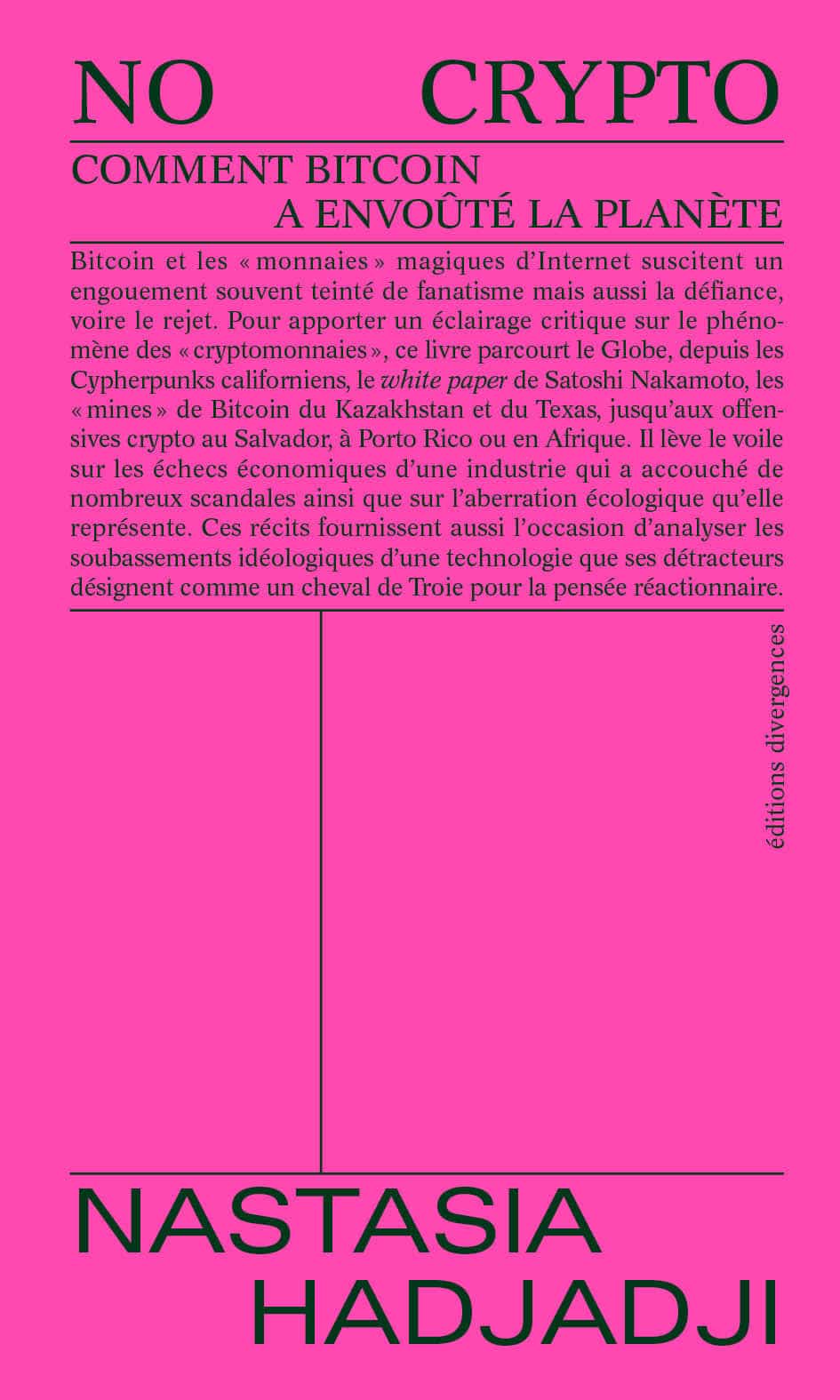

Les cryptomonnaies, cheval de Troie de la pensée réactionnaire

news.movim.eu / LeVentSeLeve · Wednesday, 23 August, 2023 - 16:50 · 7 minutes

L’intérêt pour le Bitcoin et les cryptomonnaies est directement lié à la crise de 2008 et aux multiples scandales financiers, qui ont affaibli la confiance dans l’ensemble du système politique et la plupart des institutions. En promettant qu’un simple algorithme puisse remplacer une banque centrale, les cryptomonnaies portent intrinsèquement une vision politique libertarienne, qui vise à détruire l’Etat. Une idéologie qui se marie à merveille avec le populisme de droite aux Etats-Unis explique la journaliste Nastasia Hadjadji, dans son livre No Crypto, Comment le bitcoin a envoûté la planète (Divergences, 2023). Extrait.

Au mois de février 2022, c’est dans les locaux de Ledger, fleuron français de la crypto [1], qu’Éric Zemmour dévoile les principaux axes de son programme numérique pour la campagne à l’élection présidentielle. Il répond à l’invitation de Pascal Gauthier, le président de Ledger, qui a alors lancé un appel à tous les candidats et candidates à l’élection présidentielle en leur offrant une tribune politique. Seuls Nicolas Dupont-Aignan, candidat de la droite souverainiste, Gaspard Koenig, candidat qui se réclame de la tradition libérale classique et Éric Zemmour se saisiront de l’occasion. Ce dernier ne manque pas une occasion de souligner son intérêt pour les cryptos, une industrie auréolée de son aura de «révolution» semblable à celle qu’Internet fut en son temps.

Le fait qu’un candidat national-populiste, avatar de la droite réactionnaire s’empare de ce sujet et soit accueilli à bras ouvert chez l’une des plus puissantes « licornes » françaises a de quoi surprendre. Après tout, ces start-up technologiques valorisées à plus d’un milliard de dollars sont la fierté du président Emmanuel Macron, elles incarnent son vœu de faire de la France une « start-up nation ». La présence d’Éric Zemmour dans les locaux de la licorne de la crypto n’est pourtant pas un accident. En dépit des discours qui tendent à ranger les cryptos dans le camp du « progrès », les racines idéologiques de cette industrie épousent parfaitement celles de la droite réactionnaire. Née de cette matrice politique, la crypto-industrie contribue aujourd’hui à relégitimer des idées et valeurs venues de l’extrême droite, tout en leur assurant une diffusion nouvelle grâce à un vernis technologique radical et «cool».

Aux États-Unis, la proximité entre l’industrie des cryptos et une frange extrême de la droite américaine, l’alt-right [2], est avérée. Dès 2017, Jordan Spencer, militant connu pour avoir forgé le terme d’« alternative right », déclare dans un tweet: « Le bitcoin est la monnaie de l’extrême droite ». Steve Bannon, ancien conseiller de Donald Trump et théoricien populiste, est convaincu que Bitcoin peut servir à « catalyser une révolte populiste mondiale », ainsi qu’il l’affirmait dans une interview accordée à la chaîne CNBC en août 2019 [3]. L’informaticien d’extrême droite Curtis Yarvin, associé au courant de la néo-réaction (NRx), qualifié également de « Dark Enlightenment », en opposition à la philosophie des Lumières, a quant à lui lancé en 2019 sa blockchain baptisée Urbit [4]. Un projet soutenu par le milliardaire ultra-conservateur Peter Thiel, qui estime que les crypto-actifs sont des « technologies de droite » [5].

Loin d’être des objets « apolitiques », ainsi que le prétendent les promoteurs et promotrices de l’industrie, Bitcoin et les cryptos servent un projet politique qui tait son nom en se parant des atours de la modernité technologique et du progrès. Une partie de l’industrie feint de ne pas le voir, une majorité des utilisateurs et utilisatrices n’en a pas conscience, mais Bitcoin et les cryptos sont aujourd’hui un cheval de Troie pour des idées politiques et économiques réactionnaires. Le professeur américain David Golumbia a été le premier à souligner cette porosité avec les idées d’extrême droite dans un court essai fondateur sur les soubassements idéologiques des cryptos, The Politics of Bitcoin: Software as RightWing Extremism :

« La question est moins de savoir si le bitcoin suscite l’intérêt de personnes de droite que de souligner que Bitcoin et la blockchain relèvent d’un logiciel théorique de droite. Ces technologies contribuent à diffuser ces hypothèses comme si elles pouvaient être séparées du contexte dans lequel elles ont été générées. En l’absence d’une conscience claire de ce contexte, le bitcoin sert, comme une large partie de la rhétorique de droite, à répandre et à enraciner ces idées, en obscurcissant systématiquement leur origine et leur fonction sociale. »

La technologie blockchain s’ancre au sein d’une société fondée sur la défiance généralisée. Le recours à des procédés cryptographiques et algorithmiques est alors une réponse légitime pour pallier le manque de confiance entre les individus.

Il n’est pas anodin que l’explosion des technologies de la blockchain et des cryptos épouse aussi bien l’essor de la nouvelle pensée de droite radicale qui prospère depuis la crise économique de 2008. Cette industrie fournit en effet un terreau fertile à des idées aux relents antidémocratiques forgées dans le terreau de la pensée cyber-libertarienne. Dans la tête de ses concepteurs, la technologie blockchain s’ancre au sein d’une société fondée sur la défiance généralisée. Le recours à des procédés cryptographiques et algorithmiques est alors une réponse légitime pour pallier le manque de confiance entre les individus. Le totem de la « décentralisation » brandi comme une solution toute faite à tous les problèmes de nature économique ou sociale découle également de ce postulat de défiance généralisée.

Ce logiciel de pensée tire un trait définitif sur toute forme d’organisation collective au nom d’une conception individualiste de la « liberté » farouchement opposée à toute forme de contrôle ou de supervision. La force politique de cette industrie tient dans sa capacité à implanter dans les esprits ce vocabulaire et ces concepts venus de la droite radicale conservatrice, tout en les naturalisant dans le débat public. Elle accompagne donc le renouveau du populisme de droite radicale en Europe, où des formations politiques réactionnaires s’imposent comme des forces politiques de premier plan, que l’on pense à la Hongrie de Viktor Orban, à l’Italie de Giorgia Meloni ou à la normalisation du Rassemblement national de Marine Le Pen comme force d’opposition en France.

Alors que les ferments d’une colère légitime contre les institutions financières gonflent depuis la crise de 2008 et à l’aube de cataclysmes sur les marchés d’actifs numériques de nature à stimuler l’explosion de cette bulle spéculative, le danger que représentent les cryptos est donc bel et bien de nature politique. Les esprits ont été formatés en amont. La colère qui ne manquera pas de naître des scandales et des pertes financières importantes qui en découlent pour la majorité des petits investisseurs ne se transformera donc probablement pas en un agir politique « de gauche », tourné vers la remise en question des hiérarchies sociales et politiques. Ce ressentiment né de la désillusion ne sera pas anticapitaliste, il risque au contraire d’ancrer un nihilisme financier déjà présent au sein des communautés d’amateurs de crypto-actifs.

Notes :

[1] Ledger est une entreprise française fondée en 2014 qui propose des portefeuilles (wallets) physiques et des outils en ligne permettant le stockage, la sécurisation et la gestion des actifs numériques. L’entreprise est en très forte croissance. Fin 2022, 20 % des crypto-actifs mondiaux sont sécurisés par Ledger, selon les chiffres fournis par l’entreprise.

[2] Ctrl-Alt-Delete : An Antifascist report on the Alternative Right (Kersplebedeb Publishing 2017), Matthew N. Lyons

[3] «Steve Bannon on the Trade Wars, the Democratic Primary, Crypto and More», CNBC, 2 août 2019.

[4] Curtis Yarvin utilise le pseudonyme de Mencius Moldbug pour rédiger sa prose réactionnaire sur son blog Unqualified Reservations.org Parmi ses obsessions, on trouve la détestation des démocraties libérales, qu’il entend dépasser pour faire advenir un monde de gouvernance algorithmique à l’échelle de micronations.

[5] Sonia Mann, «Peter Thiel Says, “Crypto Is Libertarian, A.I. Is Communist.” What the Heck Does That Mean? », Inc.com, février 2018.

No Crypto, Comment le bitcoin a envoûté la planète . Nastasia Hadjadji, Editions Divergences, 2023.

« Il ne suffit pas de sortir de l’euro pour redevenir souverain » – Entretien avec David Cayla

news.movim.eu / LeVentSeLeve · Wednesday, 8 February, 2023 - 19:31 · 32 minutes

La crise de 2008, celle des dettes souveraines du Sud de la zone euro, la pandémie et maintenant la crise inflationniste ne cessent de montrer les limites d’un modèle économique où le marché est censé permettre la meilleure allocation des ressources. Contrairement aux néolibéraux, qui pensent que le marché doit être simplement mieux organisé grâce à l’action de l’Etat, l’économiste David Cayla considère que le marché est incapable de remplir la mission qui lui a été donnée. Pour ce membre des Économistes Atterrés, d’autres approches sont nécessaires. Celle de la théorie monétaire moderne (MMT) propose selon lui une réflexion intéressante, mais ne pourra suffire à elle seule à définir une nouvelle doctrine capable de remplacer le néolibéralisme mourant. Entretien.

Le Vent Se Lève : En 2020, dans votre livre Populisme et néolibéralisme , vous faisiez un lien entre les doctrines néolibérales et l’essor de mouvements populistes. Vous poursuiviez aujourd’hui votre étude du néolibéralisme – et son exégèse, avec Déclin et chute du néolibéralisme . Dans votre chronologie, ce courant de pensée naît dans les années 1920 et sa disparition a débuté en 2008. Ne vivons-nous pourtant pas toujours en régime néolibéral ?

David Cayla : En 2008, le monde connaît la plus grave crise financière depuis le krach de 1929. La soudaine faillite de la banque d’investissement Lehman Brothers contraint le gouvernement américain, puis la banque centrale, à intervenir massivement pour sauver le système financier de la faillite. Ainsi, à partir de cette date, le rôle des banques centrales change et se politise. C’est la fin d’une époque fondée sur le principe de la neutralité de la monnaie et le désengagement continuel de l’État.

Le livre entend démontrer que le néolibéralisme est en déclin depuis cette date. Cela ne veut pas dire qu’il ait disparu, mais plutôt que nous ne sommes jamais vraiment revenus au monde d’avant. Ainsi, les banques centrales, du moins dans les pays développés, ont largement contribué à financer les besoins financiers des États lors de la pandémie de Covid. Pour autant, on ne va pas jusqu’à remettre en cause l’indépendance des banques centrales. Même si un certain nombre de pratiques néolibérales ont été abandonnées, le néolibéralisme continue de dominer les esprits et les représentations. Nous sommes donc dans une phase de transition et il est difficile de prévoir quelle nouvelle doctrine succédera au néolibéralisme.

LVSL : Dans votre ouvrage, vous rappelez en effet que la neutralité des banques centrales vis-à-vis du pouvoir politique est un élément central du néolibéralisme. Vous pointez notamment la grande proximité entre la création de la Bundesbank après-guerre, qui dispose d’un statut indépendant et du mandat centré sur la stabilité des prix, et la Banque Centrale Européenne. Pourquoi s’être aligné sur l’Allemagne ?

David Cayla : L’Union Européenne s’est construite sur un accord franco-allemand dans les années 1950. Lors de cette discussion, il y a eu une sorte de compromis fondé en partie sur l’ambiguïté des textes. Quand on lit le traité de 1957 qui instaure la CEE, il y a beaucoup de choses qui peuvent aller dans des directions opposées. Au fur et à mesure du développement de la CEE, puis de l’Union Européenne, l’interprétation allemande des textes s’est mise à prédominer. Ainsi, on peut dire que la vision allemande a gagné en influence à partir des années 1980-1990. La monnaie unique apparaît dans ce contexte de domination de l’interprétation allemande. De plus, pour que les Allemands acceptent de perdre leur monnaie fondée sur des principes ordolibéraux (la version allemande du néolibéralisme), ils ont exigé que l’euro fonctionne comme le Deutsche Mark, c’est-à-dire avec une banque centrale indépendante, centrée sur l’objectif de stabilité des prix.

Le Vent Se Lève : Pourquoi la France dirigée alors par un président socialiste, accepte-t-elle l’institutionnalisation du monétarisme via le traité de Maastricht ? De manière générale, comment expliquer la prédominance de politiques français issus du Parti Socialiste dans la constitution de la mondialisation financière, par exemple avec Pascal Lamy ou Jacques Delors ?

David Cayla : Il faut se replacer dans le contexte de l’époque et rappeler que la mondialisation financière s’est construite en trois temps. Lors de la première phase, celle issue du capitalisme encastré des accords de Bretton Woods : les taux de change des monnaies étaient administrés, les droits de douanes élevés et les flux financiers internationaux contrôlés. Il y avait des échanges financiers internationaux bien sûr, mais ces derniers étaient sous la coupe des institutions politiques. La plupart des banques centrales n’étaient alors pas indépendantes. Ce système s’effondra à partir de l’été 1971, lorsque Nixon annonça la fin de la convertibilité en or du dollar.

La deuxième phase, la phase d ’internationalisation financière , apparaît lorsque des pays comme les États-Unis, décident unilatéralement de libéraliser les flux financiers et de laisser flotter leurs monnaies. Lors de cette phase, certains pays tentent d’attirer les capitaux internationaux. Cette deuxième phase fondée sur la concurrence permet à chacun de réguler son système financier comme il l’entend. Il n’y a pas d’harmonisation des règles.

La troisième phase, celle de la mondialisation financière proprement dite, apparaître dans les années 80. C’est une phase qui engendre l’harmonisation des règles en matière de régulation financière. Cette harmonisation nécessite un cadre commun qui sera négocié au sein d’institutions telles que le FMI, l’OCDE ou l’Union Européenne. C’est en 1986 que l’acte unique européen est signé. C’est cette troisième phase qui va être promue par des socialistes français et qu’a étudié l’historien britannique Rawi Abdelal . Elle va conduite à interdire le contrôle les mouvements de capitaux et à sacraliser partout dans le monde l’indépendance des banques centrales. Les normes de la gouvernance néolibérale vont alors s’imposer.

Dans la perspective des socialistes français qui les ont promues, il y avait l’idée qu’on pourrait ainsi mieux contrôler et canaliser la mondialisation financière. Sauf que les effets sont allé dans le sens inverse : en interdisant aux États de contrôler leurs flux financiers et en libéralisant les marchés financiers, on a nourri les paradis fiscaux et organisé la concurrence fiscale à l’échelle mondiale. La mondialisation financière est sans conteste la conséquence la plus importante des politiques néolibérales.

LVSL : Vous expliquez aussi clairement que le néolibéralisme a été, paradoxalement, planifié. Il a été sciemment mis en place alors qu’il prône la spontanéité du marché. Comment expliquer ce paradoxe ?

David Cayla : Précisions d’abord que, dans l’histoire du XXe siècle, il y a eu des phases de régulation économique, comme celle des 30 glorieuses, et des phases de libéralisation. Là où il y a un paradoxe, c’est que la phase de régulation qui s’ouvre aux États-Unis avec la crise des années 1930 prend les États et les économistes de court et n’a donc pas été théorisée au préalable. Lorsque survient la Seconde guerre mondiale, les États en viennent à contrôler l’essentiel des prix pour permettre de réorienter l’économie d’un système productif fondé sur les besoins civils à une économie devant répondre aux impératifs de la guerre. Cette phase de contrôle des prix sera allégée une fois la paix rétablie, mais ce n’est qu’à partir des années 1970 qu’elle sera véritablement abandonnée.

La phase de libéralisation de l’économie apparaît lorsque le système économique des 30 glorieuses commence à s’essouffler, à partir de la fin des années 1960. Et c’est à ce moment qu’interviennent les économistes néolibéraux. Ces derniers avaient une théorie toute prête qui disait que l’État ne peut pas contrôler les prix sans engendrer de l’inefficacité.

Il se trouve que la doctrine néolibérale fut conçue dans les années 1920 et 1930 pour contester le système soviétique. A l’époque, il y a un débat chez les économistes pour savoir le système soviétique pouvait ou non être efficace. Certains économistes l’affirmaient, parce qu’il y a un côté rationnel dans la planification et parce qu’ils pensaient que le contrôle de l’économie par l’Etat pouvait éviter un certain nombre de coûts de marché. D’autres économistes, comme Ludwig von Mises ou Friedrich Hayek, tentèrent alors de démontrer que lorsque l’État contrôle les prix, il se prive du marché. Or, ce dernier constitue pour eux un outil indispensable pour agréger et diffuser l’information dispersée détenue par les agents économiques.

Pour les néolibéraux, la fonction première du marché est de déterminer un système de prix, lequel constitue un système d’incitations permettant de coordonner la société et de parvenir à l’efficacité. Cette réflexion, qui est la base du néolibéralisme, n’a pu être mise en œuvre alors en raison d’un renforcement inverse de régulation étatique pour faire face à la crise et à la guerre. De plus, l’Union Soviétique n’a pas périclité, contrairement à ce qu’ils pensaient. Au contraire, le système soviétique a tenu 70 ans et l’URSS est devenue une superpuissance dans les années 1950 et 1960.

En fin de compte, les néolibéraux ont dû attendre 50 ans et la chute du système de Bretton Woods pour que le néolibéralisme soit enfin mis en œuvre. On a alors progressivement libéralisé les marchés afin de faire éclore des prix n’émanant pas du pouvoirs politique.

LVSL : Vous mettez en avant une corrélation entre croissance et limitation de la liberté de marché. Plus le marché est libre et plus le taux de croissance serait faible. Pouvez-vous étayer ?

David Cayla : C’est un constat plutôt qu’une analyse. Je constate que les moments de forte croissance, sont des moments où les marchés ont été davantage contrôlés, comme lors de la période des 30 glorieuses. À l’inverse, les périodes néolibérales n’ont pas été très porteuses de croissance.

Pour autant, je ne dis pas que c’est directement à cause des politiques de libéralisation qu’on a connu un affaiblissement de la croissance. La fin de la forte croissance est plutôt liée à la désindustrialisation, qui est elle-même la conséquence des progrès de la productivité du travail et du changement des habitudes de consommation (les ménages consommant davantage de services en proportion de leurs revenus). Il y a néanmoins eu un effet négatif de la mondialisation : les pays riches se sont trouvés concurrencés par les pays en développement où les salaires sont beaucoup plus faibles et ils se sont affaiblis industriellement.

Il faut comprendre que la hausse de la productivité est liée à la mécanisation du travail et dépend donc, pour l’essentiel, du nombre des salariés travaillant dans des métiers mécanisables. Or, ce qui est mécanisable c’est surtout la production industrielle. En perdant son industrie, un pays comme la France a donc perdu son potentiel de croissance.

LVSL : Les néolibéraux s’appuient souvent sur des modèles mathématiques pour justifier leur politique. On peut citer par exemple celui d’Andrew K. Rose pour l’euro, ou de Rogoff sur les taux d’endettement public à ne pas dépasser pour ne pas affaiblir la croissance. Comment cette doctrine a-t-elle pu dominer si longtemps alors que ses modèles ont bien souvent été démentis par la réalité ?

David Cayla : Il faut d’abord distinguer la théorie économique de la doctrine. Les économistes font de la théorie : ils essaient de construire des modèles pour comprendre des phénomènes économiques, et ces modèles n’impliquent pas nécessairement des politiques particulières. La doctrine, c’est différent. C’est une forme d’acte de foi. On porte des jugements de valeur : « ça c’est bien » ou « ça c’est mal ».

Le néolibéralisme est une doctrine qui vise à diriger l’action politique : elle est normative, elle dit le bien. En tant que telle, les doctrines néolibérales s’occupent surtout des rapports entre l’État et le marché. Contrairement au libéralisme, le néolibéralisme n’est pas favorable au laissez-faire. Il dit au contraire que l’intervention de l’État est indispensable au bon fonctionnement des marchés parce que les marchés ne sont pas des espaces naturels, mais s’appuient sur des institutions sociales et politiques, sur le droit, etc. Autrement dit, le néolibéralisme entend mettre l’État au service des marchés afin qu’ils fonctionnent le mieux possible.

« Contrairement au libéralisme, le néolibéralisme n’est pas favorable au laissez-faire. Le néolibéralisme entend mettre l’État au service des marchés afin qu’ils fonctionnent le mieux possible. »

Dans les théories économiques, on a aussi aujourd’hui une mise en avant assez systématique du marché. Pourtant, à l’origine, chez Adam Smith ou David Ricardo par exemple, la pensée économique s’intéressait surtout à la production. Ce n’est qu’à la fin du XIXe siècle que la pensée économique met l’échange et l’allocation (donc le marché) au cœur de son analyse. De même, à la différence des économistes classiques qui pensaient en termes de classes sociales, la pensée économique contemporaine s’appuie sur des modèles fondés sur des agents individuels cherchant à maximiser leur utilité dans un cadre concurrentiel. Ainsi, l’approche dominante en économie, la théorie néoclassique, alimente clairement la doctrine néolibérale, même si elle s’en distingue et qu’on peut trouver des économistes adeptes de l’économie néoclassique qui ne sont pas néolibéraux et inversement.

De la même façon, ce qui caractérise les économistes hétérodoxes, c’est-à-dire ceux qui refusent le paradigme théorique dominant, n’est pas qu’ils soient contre le néolibéralisme mais que leurs théories relève d’un autre cadre intellectuel. Être hétérodoxe aujourd’hui, c’est souvent considérer que les marchés ne peuvent, par nature, être efficaces et que créer des institutions pour résoudre les défaillances de marchés est vain. Les approches hétérodoxes se distinguent donc clairement de la vision néolibérale.

Pour la plupart des économistes hétérodoxes, même en situation de concurrence parfaite, même avec des agents parfaitement rationnels et informés l’allocation d’un marché ne sera jamais optimale. C’est ce qu’on constate dans la finance. Pour les économistes mainstream , par exemple pour Jean Tirole dont j’étudie la pensée dans le livre, les crises financières telles la crise des subprimes relèvent toujours d’une défaillance de marché, des mauvais systèmes d’incitations, d’une insuffisance des régulateurs, etc. À l’inverse, les économistes hétérodoxes affirment qu’il ne suffit pas de rendre les marchés parfaits pour que mécaniquement le système économique fonctionne mieux et que c’est le principe même de la régulation par les marchés qui engendre des crises.

LVSL : Les monétaristes considèrent que la stagflation des années 1970 est due à l’excessive régulation des marchés. Quelle explication retenez-vous de cet événement ? Comment comprendre l ‘ hégémonie de l’explication monétariste dans le débat public jusqu’à maintenant ?

David Cayla : Dans les années 1950 et 1960, l’inflation était relativement faible. Elle apparaît soudainement dans les années 70, notamment lors des deux chocs pétroliers de 1973 et 1979 et dépasse alors les 10 %. Cette forte inflation, qui dure, pose question à tout le monde, d’autant qu’elle entraine des tensions sociales.

Pour expliquer l’inflation des années 1970, les monétaristes disposent d’une réponse simple, à l’image de Milton Friedman qui déclare que l’inflation a toujours une cause monétaire, autrement dit qu’elle résulte d’une politique monétaire trop expansive. Dans la vision monétariste, c’est parce que les banques centrales créent trop de monnaies que l’inflation émerge. Ainsi, la seule manière de réduire cette inflation serait de mener des politiques restrictives en augmentant le coût de l’argent, quitte à déclencher une récession, pour solder, en quelque sorte, les politiques « laxistes » qui auraient été menées auparavant. Cette politique d’austérité monétaire est engagée dès 1979 par le président de la Réserve fédérale Paul Volcker, qui augmente brutalement le taux de refinancement des banques à 20% pour combattre une inflation de 10%. Il s’agit d’un taux d’intérêt extrêmement élevé qui entraine immédiatement une récession et qui vaut au président démocrate Jimmy Carter de perdre l’élection présidentielle de novembre 1980 face à Reagan.

On dit aujourd’hui que Volcker a fait preuve de courage et que grâce à lui l’inflation a été enraillée (au prix de millions de chômeurs). Mon interprétation est différente. Je ne crois pas que l’inflation soit due à des politiques monétaires laxistes. Contrairement à Friedman je ne crois pas que l’inflation puisse se résumer à des phénomènes monétaires. Si c’était vrai, pourquoi aurait-elle commencé à la fin des années 1960 et non dans les années 1950 ? Après tout, cela faisait longtemps qu’on avait mis en place un système d’économie régulée. Et puis évoquer les causes monétaires de l’inflation c’est oublier tout un ensemble d’événements qui se sont passés dans les années 1970 et qui méritent de faire partie de l’explication. Par exemple, il est évident que les chocs pétroliers ont joué. Mais ces derniers, notamment celui de 1973, est lui-même le produit d’une volonté tout à fait compréhensive des pays producteurs des matières premières de reprendre le contrôle de leurs économies.

Avant même le choc pétrolier, il y eut la nationalisation du secteur pétrolier par les pays producteurs en 1970-71. Ce phénomène touche d’ailleurs d’autres pays producteurs de matières premières ou agricoles. Plus largement, à partir de la fin des années 1960, les pays en voie de développement cherchent à se décoloniser économiquement en reprenant le contrôle de leurs matières premières, de leurs produits agricoles et des puits de pétrole qui étaient sur leur sol. Les occidentaux avaient, pendant des années, exploité sans vergogne les pays producteurs parce qu’ils contrôlaient les entreprises qui exploitaient ces gisements ou parce qu’ils étaient les pays anciens colonisateurs.

L’inflation peut tout à fait s’expliquer ainsi, par le basculement d’une économie auparavant extrêmement dirigée par les pays consommateurs de matières premières dans les années 1950 et 1960 vers une économie où les rapports de force s’équilibrent. Je n’ose pas dire s’inversent. Tout cela se passe dans le cadre des mouvements tiers-mondistes et avec l’appui de l’URSS. On peut ajouter d’autres événements comme la tendance à la désindustrialisation qui s’amorce et engendre des tensions sociales. Cette époque des années 1970 est aussi une période au cours de laquelle les taux de profit des entreprises diminuent, ce qui les incitent à augmenter leurs prix. La désorganisation des systèmes productifs et industriels dans les pays capitalistes développés est aussi une cause de la stagflation qui mérite d’être prise en compte sans qu’il soit nécessaire d’évoquer le « laxisme » des banques centrales.

Le narratif monétariste s’appuie sur une théorie très simple à comprendre : « Regardez, il y a trop de monnaie, donc il y a de l’inflation ». C’est une pensée un peu mécanique et globalement fausse.

L’autre raison pour laquelle les économistes keynésiens ne sont pas parvenus à proposer un narratif différent de celui des néolibéraux c’est qu’ils ne sont jamais vraiment intéressés à la question du contrôle des prix. Le keynésianisme n’a pas vraiment de théorie sur la régulation des prix, ce qui signifie qu’on interprété en général les 30 glorieuses uniquement à travers le prisme d’un État régulant, par ses dépenses, les grands équilibres macroéconomiques. Or, ce qu’il se passe dans les années 1970 c’est que les États ne parviennent plus à contrôler les mécanismes de régulation des prix qui avaient fonctionné depuis la guerre. Faute d’une réponse théorique adéquate de la part des Keynésiens, c’est donc le narratif monétariste qui l’a emporté à la faveur de la montée de l’inflation.

LVSL : Dans votre ouvrage, vous expliquez que les prix ne seraient pas forcément capables de refléter de manière efficace toute l’information disponible. Qu’est-ce qu’un tel constat implique dans un contexte économique de plus en plus marqué par des pénuries ?

David Cayla : Pour un néolibéral, le rôle du marché est d’agréger l’information pour construire des prix qui soient pertinents et reflètent la réalité économique. Les néolibéraux estiment que chaque personne a une certaine connaissance partielle de l’économie et elle utilise cette connaissance pour effectuer des opérations d’achat ou de vente sur les marchés. Et en faisant cela, les agents contribuent à apporter de l’information au marché. En somme, pour les néolibéraux, le marché serait une sorte de gigantesque algorithme permettant de produire des prix à partir des comportements, ces prix reflétant une grande partie de l’information disponible dans la société.

« Pour les néolibéraux, le marché serait une sorte de gigantesque algorithme permettant de produire des prix à partir des comportements. »

Le problème de cette théorie est qu’elle fonctionne rarement et que les comportements ne sont pas toujours ceux qui sont attendus. Dans les marchés financiers par exemple il peut y avoir des bulles spéculatives au cours desquels lorsque les prix montent, les gens achètent davantage en espérant revendre plus cher. Mais un tel comportement est contraire avec l’idée qu’une hausse des prix entraîne une diminution des achats.

L’autre problème avec la vision néolibérale des marchés c’est que les gens n’ont pas de l’information ou de la connaissance en tête, mais des croyances. On le mesure par exemple avec le Bitcoin. Les gens qui achètent des bitcoins sont convaincus, on pourrait même dire qu’ils ont la foi. Ainsi, des communautés, des croyants achètent du bitcoin parce qu’ils ont une vision techno-prophétique selon laquelle l’avenir est aux cryptomonnaies. Mais il ne s’agit pas là d’information, cela ne relève pas de la réalité, c’est un point de vue construit socialement. Autrement dit, ce qu’on met dans l’algorithme ce ne sont pas des faits mais des constructions sociales, des croyances partagées. Les prix ne reflètent donc pas une quelconque réalité mais la force des convictions. Le problème est que si les prix représentent par exemple des croyances sur l’avenir, et non l’avenir réel, cela pose la question de savoir si ces prix sont fiables et si on peut organiser un système économique résilient sur le long terme à partir d’une telle base.

Prenons le cas des ressources naturelles. Comme elles sont naturelles, elles sont limitées en quantité et non renouvelables. Une fois qu’on aura tout extrait, il n’y en aura plus. En économie, il faudrait distinguer ce qui est produit par le travail et qui peut être renouvelé de ce qui est produit par la nature et qui ne peut pas être renouvelé. Si on réfléchit comme un marché parfait, on pourrait penser que plus on consomme un stock non renouvelable, plus la quantité disponible de cette ressource diminue et plus le prix devrait augmenter. Or, ce n’est jamais ce qu’il se passe sur les marchés. C’est la raison pour laquelle les marchés ne peuvent pas déterminer la valeur des ressources naturelles.

Étudions le cas des pénuries. Lorsqu’un bien devient rare et qu’il n’est pas possible d’en augmenter l’offre les prix du marché peuvent exploser, surtout quand il s’agit d’un bien indispensable comme l’électricité. Cette explosion des prix ne peut pas être acceptée sans broncher par les populations car elle engendre des injustices. De plus, quand les prix augmentent cela ne pèse pas sur les riches. Prenons un cas concret. Le carburant peut être utilisé par un ouvrier pour aller à son boulot ou par une infirmière pour aller faire les visites à domicile. Ce même carburant peut aussi être utilisé par Elon Musk pour offrir aux milliardaires une expérience de tourisme spatial. Or, si on laisse le marché décider de ce qui doit être fait du carburant qui reste, il y a de fortes chances pour que l’ouvrier ou l’infirmière ne puissent se rendre à leur travail alors que les milliardaires pourront continuer à aller dans l’espace. Le problème est que si toutes nos ressources non renouvelables sont utilisées pour le tourisme spatial, mais que les ouvriers et les personnels soignants ne peuvent plus travailler, on en arrive à une situation où la société elle-même est mise en péril.

Autrement dit, il manque quelque chose au marché. Il lui manque une conscience politique, une conscience sociale. En fin de compte, il faut aussi raisonner en sortant du cadre de l’économie pour s’intéresser à notre survie en tant que société… et aussi à la survie de notre écosystème. Or, tout ça ne peut pas être intégré dans le fonctionnement des marchés tel qu’il est présenté par les néolibéraux.

LVSL : Pourquoi parlez-vous de « prix administrés » en ce qui concerne les marchés financiers ? Et en quoi seraient-ils amenés à s’étendre au-delà des marchés monétaires et financiers ?

David Cayla : Lors de la crise de 2007-2008 le monde s’est retrouvé dans une situation d’événement systémique. Autrement dit, le système bancaire et financier américain était sur le point de s’effondrer. Quand un tel événement survient, l’État ne peut pas rester sans rien faire et assister à l’effondrement. Il doit agir. C’est ce qu’il s’est passé en 2008. Le gouvernement américain a dû chercher à sécuriser le monde financier en rachetant aux banques les actifs immobiliers dont elles ne voulaient plus de manière à leur redonner un prix. En effet, comme plus personne ne voulait ne certains actifs immobiliers américains, il n’y avait plus d’achats, donc plus de prix : le marché, pour ces titres, avait disparu.

Dans le monde néolibéral, la disparition des prix pose de sérieux problèmes car on ne sait plus évaluer la valeur, et donc faire des choix. De plus, on ne peut plus établir les bilans des sociétés qui détiennent les actifs en question. Le fait qu’un actif n’ait plus de prix contraint à le considérer sans valeur. Cela entraîne des pertes comptables et peut conduire des sociétés à la faillite.

En 2008, la décision du gouvernement américain a été de racheter ces actifs en pensant, à juste titre, que même s’ils n’étaient plus demandés, ils avaient tout de même une certaine valeur. Il a donc fallu que l’État « invente » des prix à l’issue d’une évaluation négociée avec les parties prenantes, afin d’éviter au système financier de faire faillite. Des gens se sont plaints en estimant que le gouvernement fédéral dépensait des milliards pour sauver des banques qui avaient fait n’importe quoi. Le gouvernement a donc modifié sa politique en décidant de prendre des participations dans les entreprises au lieu de leur racheter leurs titres. C’est alors la Réserve fédérale qui a pris le relais et s’est mise à racheter ces titres sans valeur de marché. C’est ainsi que la banque centrale américaine s’est mise à pratiquer des politiques dites « non conventionnelles » en intervenant directement sur les marchés.

Au début de l’année 2009, la question du financement du plan de relance de Barack Obama s’est posée. À l’époque, il fallait sauver l’industrie automobile américaine. Obama a donc lancé un plan de près de 800 milliards de dollars. La banque centrale américaine va alors aider l’État à se refinancer en rachetant des obligations publiques sur les marchés afin d’augmenter leur valeur. Ce faisant, elle a contribué à diminuer les taux d’intérêt que paie l’État sur sa dette. C’est ce qu’on a appelé les politiques de « quantitative easing » (QE), ou « assouplissement quantitatif » en français. Ces politiques se sont ensuite généralisées, d’abord au Royaume-Uni puis, quelques années plus tard, dans la zone euro.

« Les politiques de quantitative easing ne sont pas des politiques de création monétaire. »

Les politiques de quantitative easing ne sont pas des politiques de création monétaire. Il n’y a pas de monnaie créée dans ces opérations de rachat. Ce sont des politiques qui visent surtout à faire baisser les taux d’intérêt pour les États, mais aussi pour les ménages et les entreprises, afin de les aider à se financer et à investir. Autrement dit, ces politiques de QE relèvent bien d’une forme d’administration des prix. Certes, il ne s’agit pas d’une administration directe. Ce n’est pas le ministre des Finances qui décide directement des taux. Mais, de manière indirecte, les banques centrales se sont mises à piloter la baisse des taux d’intérêt. La BCE l’a fait en particulier pour sortir de la crise des dettes souveraines et éviter la faillite des États d’Europe du Sud.

De plus il faut noter que même si aujourd’hui les banques centrales ont cessé de racheter des actifs en raison du retour de l’inflation, elles n’ont absolument pas renoncé au principe du contrôle des taux d’intérêts. C’est ce que j’appelle la finance administrée, c’est-à-dire le retour de l’intervention de l’État au sein des marchés financiers par l’intermédiaires des banques centrales.

LVSL : Un autre courant économique, la Modern Monetary Theory (théorie monétaire moderne ) a gagné en intérêt ces dernières années. Les conditions d’effectivité de la MMT pourraient-elles être réunies prochainement ? Cette théorie pourrait-elle être succéder au néolibéralisme ?

David Cayla : Dans l’ouvrage, je me réfère surtout à l’approche de Stéphanie Kelton telle qu’elle est exprimée dans Le mythe du déficit (2021). La MMT n’est pas vraiment une théorie, c’est un éclairage spécifique sur la monnaie. Ce qu’elle essaie de démontrer, c’est qu’un État souverain monétairement est libre de dépenser comme il le souhaite puisqu’il dépense dans une monnaie qu’il contrôle. Autrement dit, d’après la MMT, il n’y a pas de limite financière à la dépense publique.

Cependant la MMT ne permet pas à l’État de faire tout ce qu’il veut. Car une autre contrainte apparaît : c’est la contrainte réelle. Ainsi, dans une économie avec un secteur public et un secteur privé, si l’État commence à dépenser sans limite, il va devoir embaucher beaucoup et il ne restera plus grand monde pour produire des services marchands. Stéphanie Kelton en déduit que l’État ne doit intervenir que lorsque le taux de chômage est élevé et que cela permettrait de mettre en place une garantie fédérale de l’emploi. Autrement dit, on pourrait supprimer le chômage en imaginant que l’État régule directement le marché du travail en créant autant d’emplois publics (payés au salaire minimum) qu’il le faut pour supprimer le chômage.

« Le problème avec la MMT est qu’elle suppose qu’un État soit pleinement souverain monétairement. »

Le problème avec la MMT est qu’elle suppose qu’un État soit pleinement souverain monétairement. Or, la souveraineté monétaire c’est un concept qui mérite discussion et débat. Il est clair que dans une économie fermée, un État est totalement souverain monétairement et peut faire ce qu’il veut. Mais nous ne vivons pas dans des économies fermées. Aujourd’hui, on ne peut quasiment rien produire sans importer du pétrole, des minerais, des terres rares, des produits industriels qu’on ne sait pas faire mais que d’autres savent fabriquer. Ça veut dire qu’il faut qu’en échange de nos importations on ait quelque chose à vendre. Il faut que les flux financiers s’équilibrent à peu près avec les autres pays. Cela signifie qu’on ne peut pas dépenser tout ce qu’on souhaite. L’État ne peut pas, par exemple, assécher le secteur privé, car alors on ne pourrait plus vendre des choses que nos partenaires commerciaux voudront acheter en contrepartie de ce que nous on a besoin pour produire.

Ce que je veux dire, c’est que la souveraineté monétaire implique des conditions économiques pour être garantie et pas uniquement des conditions institutionnelles et politiques. Il ne suffit pas de dire qu’on peut créer la monnaie qu’on veut parce qu’on contrôle la banque centrale pour être souverain monétairement. Il faut aussi qu’on puisse payer nos achats de pays étrangers avec une monnaie qui ait de la valeur et il faut que ces pays acceptent de commercer avec nous en échange de nos marchandises ou de garanties qu’on leur apporte. Ainsi, l’ouverture commerciale implique une limite à la souveraineté monétaire et économique d’un pays.

Et ce que je reproche à la MMT c’est de ne pas beaucoup discuter les limites de la souveraineté monétaire. Stéphanie Kelton explique dans son livre que les États-Unis et le Japon ont un gouvernement monétairement souverain. Elle range en revanche la Turquie ou la Russie dans une autre catégorie. Pourtant ils ont eux aussi une monnaie nationale et une banque centrale. Pourquoi alors seraient-ils moins souverains ? Et puis il y a des pays qui ne sont pas du tout souverains mais qui disposent pourtant de leur propre monnaie… En fin de compte, qu’est-ce que ça signifie être souverain monétairement ? La MMT ne répond pas vraiment à cette question.

Ce que j’en déduis, ce n’est pas que la MMT serait fausse ou qu’il faudrait la balayer d’un revers de main, mais plutôt qu’il faudrait s’intéresser sérieusement aux principes qui garantissent la souveraineté économique et monétaire d’un pays. Par exemple, il ne suffit pas de sortir de l’euro pour redevenir souverain. Le retour au franc ne constituerait pas un réel gain de souveraineté pour la France. Pour que ce soit le cas, il faudrait mener des politiques visant à limiter nos dépendances en matière énergétique et industrielle, et cela demande une politique économique protectionniste. Il faudrait également mettre en place des systèmes de coopérations hors marché avec les pays producteurs de matières premières. En faisant du troc, on peut davantage préserver notre politique monétaire et notre indépendance financière que si on achète avec de la monnaie.

Ainsi, à mon sens la MMT ne peut constituer une réponse pertinente que si elle sort de son cadre purement monétaire et financier pour s’intéresser plus largement au fonctionnement global de l’économie, à la politique commerciale et aux conditions de la souveraineté économique. Plus largement, je pense qu’on ne peut pas penser l’économie à partir du seul prisme de la monnaie. L’économie est un ensemble d’institutions politiques, sociales, de rapports de force, c’est une histoire, une sociologie. Ce n’est pas en utilisant un seul levier, la politique monétaire ou les dépenses publiques, que l’on peut résoudre tous les problèmes.

C’est pour cette raison que j’inscris ma pensée dans le cadre intellectuel de l’économie institutionnaliste. Je pense qu’il faut comprendre l’économie non pas en analysant des modèles abstraits mais en combinant la pensée économique avec les apports des autres sciences sociales. C’est ce qui manque à certaines approches hétérodoxes telles que la MMT.

Inquiet pour sa réélection, Erdoğan met l’économie turque sans dessus dessous

news.movim.eu / LeVentSeLeve · Thursday, 2 February, 2023 - 17:30 · 12 minutes

Taux d’intérêts en forme de montagnes russes, croissance élevée, appauvrissement des Turcs par une inflation autour de 80%, échec de la stratégie d’industrialisation… La politique monétaire et économique poursuivie par Erdoğan ces dernières années est particulièrement erratique. En cherchant à tout prix à maintenir une croissance forte, tout en multipliant les mesures d’urgence pour éviter une crise financière et sociale, le pouvoir turc joue avec le feu. Une situation qui s’explique par la crainte du Président de voir l’opposition remporter les élections de juin prochain. Mais les opposants d’Erdoğan promettent surtout le retour à un régime néolibéral classique et une surenchère identitaire. Article originellement publié par la New Left Review , traduit par Piera Simon Chaix et édité par William Bouchardon.

Depuis 2019, la politique économique de la Turquie se caractérise par les revirements répétés de son président, Recep Tayyip Erdoğan. Au départ, son régime avait adopté un programme fondé sur des taux d’intérêt faibles et sur l’expansion du crédit, à rebours de l’orthodoxie libérale, avec pour objectif la consolidation du soutien politique fourni par les petites et moyennes entreprises (PME). Résultats : dévaluation de la livre turque (c’est-à-dire une perte de valeur de la monnaie turque, ndlr), taux élevés d’inflation et hausse du déficit du compte courant et de la dette extérieure, due à la forte dépendance turque aux importations. Pour essayer de compenser ces effets, le gouvernement a alors basculé vers un programme néolibéral classique : des taux d’intérêt élevés destinés à attirer les capitaux étrangers et à stabiliser la valeur de la livre turque, et un resserrement du crédit afin de lutter contre l’inflation et l’endettement. Cependant, comme de telles politiques déstabilisent la base électorale de l’AKP, le parti au pouvoir n’a eu de cesse de revenir à une approche plus hétérodoxe. Une oscillation incessante qui dure depuis bientôt quatre ans .

Tant que l’économie turque était intégrée à l’ordre néolibéral transatlantique, il semblait n’exister aucune autre option face aux atermoiements d’Erdoğan. L’impératif stratégique consistant à maintenir les PME à flot à l’aide de politiques monétaires expansionnistes était irréconciliable avec la position du pays sur le marché mondial. Cependant, plus récemment, ce mouvement d’oscillation semble avoir été abandonné au profit d’un ferme engagement à l’hétérodoxie économique. Depuis le printemps 2021, les taux d’intérêt de la banque centrale turque (TCMB) ont été revus à la baisse et vont jusqu’à s’aventurer dangereusement du côté du négatif. Au plus bas, en raison d’une inflation très forte, les taux réels ont même atteint -80 %. Les placements traditionnels des épargnants en livre turque, détenus par une vaste majorité de la population, subissent donc des pertes massives. Dans un même temps, le crédit commercial et le crédit à la consommation ont été largement soutenus.

Comme on pouvait s’y attendre, ces mesures ont permis à la Turquie d’obtenir une croissance élevée en 2021 (plus de 11%), mais au prix d’une importante dévaluation de la livre turque et d’une inflation démesurée (jusqu’à 85% en octobre 2022). La croissance élevée a masqué un effondrement généralisé du niveau de vie de la majeure partie de la population, dont les revenus n’ont pas crû au même rythme que l’inflation. Les mesures compensatoires qui ont été prises, telles que les revalorisations du salaire minimum, le contrôle des prix ou les réductions d’impôts, n’ont pas suffi à endiguer ce déclin. La fin de l’année 2021 s’est ainsi soldée par une stagnation économique, lorsque les entreprises se sont trouvées incapables de calculer les prix avec justesse et ont été désavantagées sur les contrats commerciaux libellés en devises étrangères. Une catastrophe économique de grande ampleur a été évitée de justesse lorsqu’Erdoğan a annoncé, le 20 décembre 2021, un mécanisme étatique de garantie des dépôts en devises étrangères.

La croissance élevée a masqué un effondrement généralisé du niveau de vie de la majeure partie de la population, dont les revenus n’ont pas crû au même rythme que l’inflation.

Peu de temps après, la TCMB a mis en place une « stratégie de liraisation » (c’est-à-dire de conversion des avoirs et dettes en devises étrangères en monnaie nationale, ndlr) impliquant de fait des mécanismes de contrôle des devises étrangères : restriction de l’accès aux prêts de la TCMB pour les entreprises détenant beaucoup de devises étrangères, interdiction du recours aux devises étrangères pour les transactions domestiques et incitations pour amener les banques à opter pour des dépôts en livres turques. L’objectif était de soutenir la demande en livres turques du secteur privé et de contenir la dévaluation. Cependant, à défaut de changements structurels approfondis de l’économie turque, tous les défauts de cette approche hétérodoxe — dévaluation, inflation élevée, important déficit du compte courant — ont refait surface et ont perduré. Et depuis un an, ces défauts sont accompagnés d’une hausse des taux d’intérêt et du niveau de la dette.

Il en a découlé un paradoxe politique encore plus grave. Durant l’année 2022, pour contenir la crise, la Turquie a commencé à expérimenter une série de « mesures macroprudentielles », qui ont pris par exemple la forme d’un contrôle effectif des capitaux — via des pénalités économiques infligées aux banques octroyant des prêts à des taux d’intérêt supérieurs à 30 % — destiné à soutenir les prêts en livres turques à des coûts avantageux pour le secteur privé. Cependant, avec le ralentissement de la dévaluation due à la stratégie de « liraisation » et à cause du retard des effets de la dévaluation sur l’inflation (la monnaie turque perdant en valeur, les produits importés coûtent beaucoup plus chers, ndlr) et de la pression inflationniste mondiale, le taux d’inflation turc est demeuré supérieur au taux de dévaluation. Tout cela, par contrecoup, à entraîné une appréciation effective de la livre turque.

En d’autres termes, les politiques d’Erdoğan ont atteint exactement l’inverse de ce qu’elles visaient. Au lieu d’entraîner une baisse des prix des produits exportés, ces prix ont augmenté. De même, les taux d’intérêt plus faibles se sont accompagnés d’un ralentissement majeur de l’octroi de prêts par les banques privées, celles-ci ayant vu leurs marges de profit diminuer et se démenant pour compenser les effets de la politique gouvernementale. Cette compensation n’a été permise que par une autre augmentation des taux directeurs à l’automne 2022.

L’économie turque est donc coincée entre Charybde et Scylla. L’AKP est réticent à imposer des remèdes néolibéraux, sans toutefois se montrer capable de proposer une autre option viable. Avec les élections présidentielles et législatives prévues pour l’été 2023 au plus tard, la crise au sommet du gouvernement se fait de plus en plus apparente. Dans cette conjoncture, trois chemins différents s’ouvrent devant la Turquie : un mélange de politiques économiques improvisées et de consolidation autoritaire (l’option favorite du gouvernement) ; un retour à une doctrine néolibérale (soutenu par certains détenteurs du capital et une partie de l’opposition) ; et un programme de réforme populaire démocratique (position défendue par la gauche).

L’AKP est réticent à imposer des remèdes néolibéraux, sans toutefois se montrer capable de proposer une autre option viable.

Implicitement, la nouvelle approche politique d’Erdoğan contenait une stratégie « d’industrialisation de substitution aux importations » : grâce aux coûts élevés des importations, aux faibles coûts du financement des investissements et aux avantages financiers induits par la dévaluation et les faibles taux d’intérêt, l’investissement industriel se serait trouvé renforcé et aurait permis à la Turquie de s’affranchir de sa dépendance exorbitante au marché mondial. Néanmoins, une telle ambition n’a jamais eu aucune chance de se concrétiser, car son succès dépendait d’une stratégie de planification et d’investissement étatique qui a toujours cruellement fait défaut. Il serait donc plus approprié de caractériser le récent virage hétérodoxe de la Turquie comme une tentative supplémentaire de gérer la crise, plutôt que comme une transition vers un nouveau régime d’accumulation. L’objectif était de protéger de vastes portions de la population, en particulier les personnes travaillant dans des PME, des dégâts générés par une économie en chute libre. Il s’agissait aussi, pour l’AKP, de gagner du temps avant les prochaines élections générales.

Un retour à une politique économique néolibérale orthodoxe entraînerait des coûts politiques bien plus élevés qu’une approche attentiste visant à atténuer les effets de la crise sur les PME et la consommation domestique. La stratégie politique actuelle de l’AKP consiste donc à se positionner comme la dernière planche de salut pour les petites entreprises en difficulté, tout en intensifiant la répression contre d’éventuelles menaces à son hégémonie, Mais une telle méthode n’est pas infaillible. Par exemple, les PME très performantes qui se considèrent capables de supporter la pression compétitive d’une politique monétaire orthodoxe peuvent choisir de s’allier aux capitalistes qui appellent à l’expansion du rôle de la Turquie dans l’économie mondiale. En effet, les factions du capital les plus proches de l’AKP, pour la plupart tournées vers l’exportation et peu dépendantes des importations, ont déjà commencé à critiquer le gouvernement pour sa dévaluation monétaire bâclée.

Jusqu’à présent, aucune fracture décisive n’a eu lieu entre les factions dirigeantes du capital et le régime d’Erdoğan : la plupart des secteurs récupèrent encore des profits élevés (les bénéfices du secteur bancaire ont été multipliés par cinq), notamment grâce à la compression des salaires induite par l’inflation. Mais l’association d’entreprises la plus importante de Turquie, l’Association de l’industrie et des entreprises turque (TÜSIAD), réclame avec de plus en plus de véhémence que soient de nouveau imposées des politiques néolibérales, en vue de rapprocher la Turquie du centre des chaînes de production internationales. La TÜSIAD demande également un assouplissement de l’autoritarisme de l’AKP et davantage de libertés civiles et d’équilibres constitutionnels, afin de remédier aux effets déstabilisateurs que le régime actuel aurait sur la société.

Cette divergence naissante entre les intérêts de l’AKP et ceux des capitalistes turques s’inscrit dans un contexte de lutte acharnée entre le régime et ses rivaux politiques. Les sondages montrent que l’opinion publique s’est retournée contre le parti gouvernemental, dont la victoire est loin d’être garantie lors des prochaines élections. Une telle situation a fait monter au créneau le bloc d’opposition, mené par le Parti républicain du peuple (CHP), dont la stratégie est d’essayer de surpasser Erdoğan et ses alliés sur les questions de nationalisme et de chauvinisme. L’opposition s’est engagée, si elle parvient au pouvoir, à persécuter et à rapatrier les réfugiés syriens, ainsi qu’à mener une guerre totale contre le PKK (parti kurde interdit en Turquie, ndlr). Le ministre de l’économie présumé, Ali Babacan, a pour sa part promis d’interdire les grèves. Le bloc demeure d’ailleurs fermement opposé à toute forme de mobilisation populaire. Comme l’a affirmé le dirigeant du CHP, Kemal Kılıçdaroğlu, « Une opposition active est une chose, descendre dans la rue en est une autre… Nous n’avons qu’un seul vœu, celui que notre peuple demeure aussi calme que possible, au moins jusqu’à la tenue des élections. »

L’opposition s’est engagée, si elle parvient au pouvoir, à persécuter et à rapatrier les réfugiés syriens, à mener une guerre totale contre le PKK et à interdire les grèves.

L’objectif de l’opposition est donc la réinstauration d’un régime néolibéral classique, en le purgeant de sa structure hyper-présidentielle actuelle, tout en y incorporant des éléments idéologiques autoritaires et nationalistes associés à l’AKP et à ses prédécesseurs, et en continuant de démobiliser et de dépolitiser la population. Ainsi, si l’opposition pourrait certes revenir sur l’hyper-concentration des pouvoirs entre les mains du Président, son programme est résolument néolibéral et autoritaire.

Une telle vision, aussi peu inspirée soit-elle, est-elle susceptible de galvaniser l’électorat au point de détrôner le président actuel ? Les sondages montrent que la cote de popularité du gouvernement est faible, mais que les électeurs sont également sceptiques vis-à-vis de l’opposition. Erdoğan, malgré plusieurs faux pas, a réussi à maintenir un lien identitaire entre son parti et sa base. Un tel soutien, agrémenté de son programme court-termiste et populiste de redistribution (notamment des aides pour payer les factures des ménages, de nouvelles augmentations de salaire, des programmes de logements sociaux et de crédits assurés par l’État à destination des PME), peut suffire à le maintenir en place. Les derniers sondages font état d’une remontée de l’AKP suite à l’annonce de ces mesures.

Entre la restauration néolibérale promise par l’opposition et la consolidation autoritaire du pouvoir d’Erdoğan, il reste une dernière option pour la Turquie : celle ouverte par l’Alliance pour le travail et la liberté ( Emek ve Özgürlük İttifakı ), une coalition de partis pro-kurdes et de gauche, dont l’objectif est de réunir les forces dissidentes. Pour cette opposition, la seule manière de sortir de la crise nationale consiste à déployer une stratégie économique cohérente et démocratiquement responsable, qui modifie en profondeur le modèle turc en faveur des classes populaires et soutienne des réformes politiques d’envergure. L’organisation de la campagne s’annonce éprouvante, alors que le contexte politique se fait de plus en plus répressif. Mais en l’absence d’un tel combat, la perspective de démocratiser la Turquie s’effacera entièrement.

chevron_right

chevron_right

La parité euro-dollar, bonne ou mauvaise nouvelle pour les Français?

news.movim.eu / HuffingtonPost · Tuesday, 12 July, 2022 - 14:14 · 5 minutes

L'euro a perdu 55% de sa valeur face au dollar en près de 14 ans. Et ce n'est pas sans impact sur la vie économique du pays et le pouvoir d'achat des Français (photo d'illustration).

L'euro a perdu 55% de sa valeur face au dollar en près de 14 ans. Et ce n'est pas sans impact sur la vie économique du pays et le pouvoir d'achat des Français (photo d'illustration).

MONNAIES - Un euro pour un dollar. C’est la parité, très symbolique, touchée ce mardi 12 juillet sur le marché des devises internationales , où peu avant midi 1 dollar s’échangeait pour 1 euro. Cette égalité de valeur est sans précédent depuis décembre 2002, lorsque les interrogations sur la monnaie unique encore jeune pesaient encore sur son cours.

Depuis l’euro, qui est aujourd’hui la monnaie de 19 pays de l’Union européenne et bientôt 20 avec l’entrée de la Croatie en janvier 2023, s’était fortement apprécié, atteignant un pic en 2008, lors de la crise économique des subprimes. Il y a 14 ans, revendre 1 euro vous permettez de recevoir plus de 1,55 dollar. Un temps qui semble bien lointain, la monnaie européenne ayant perdu près de 55% depuis ses sommets et pas moins de 14% depuis le début de l’année 2022.

Comment expliquer cette chute depuis le début de l’année? D’abord par les craintes de récession en Europe liée aux répercussions de la guerre en Ukraine mais également par l’action de la banque centrale américaine qui a relevé ses taux pour lutter contre la flambée des prix, alors que la Banque centrale européenne (BCE) temporise plus. Mais cette baisse de l’euro, qu’est-ce que ça change concrètement pour les Français? Le HuffPost fait le point.

Un fort impact sur votre pouvoir d’achat

C’est la conséquence la plus marquante et elle touche l’ensemble des Français et un grand nombre d’entreprises. Pétrole, gaz, matières premières échangées et vendues en dollar... En plus d’être une valeur refuge pour les investisseurs, le dollar est également la monnaie d’échange des grands marchés internationaux. Près de la moitié des produits importés dans la zone euro sont ainsi facturés après avoir été payés en billets verts.

Une fois ces produits transformés ou revendus sur le marché européen ou en France, ce taux de change est directement répercuté sur votre facture. La baisse de l’euro renforce donc la hausse des prix de l’essence, du diesel et du fioul sur notre continent. Même effet sur le chocolat, le sucre, le blé ou encore le coton pour ne citer qu’eux. La baisse de l’euro contribue donc à accélérer l’ inflation et à réduire le pouvoir d’achat des ménages européens.

Une bonne nouvelle pour le tourisme en Europe?

La dépréciation de l’euro n’est pas sans impact sur l’un des principaux secteurs de l’économie française: le tourisme . Des restaurants, aux agences de voyages, en passant par les musées et les hôtels, le secteur représentait plus de 8% du PIB et près de 1,3 million de salariés avant la crise du Covid.

Si beaucoup de touristes voyageant en France partagent la même monnaie, l’évolution des cours pourrait en revanche pousser des Américains, où des résidents de pays dont la monnaie est arrimée au dollar comme des Israéliens, des Qataris ou encore des Jordaniens à se rendre ou revenir en Europe pour profiter de cet effet de change favorable.

À l’inverse, voyager en dehors des frontières de la zone euro peut s’avérer de plus en plus onéreux pour les Français qui le peuvent. Plusieurs pays ont cependant vu leur devise encore plus dévisser que l’euro, comme la Turquie ou la Hongrie.

Un effet d’aubaine pour les entreprises?

Pour les entreprises, l’effet de la baisse de l’euro varie selon la dépendance des entreprises au commerce extérieur et à l’énergie. “Les entreprises qui exportent hors de la zone euro bénéficient de la dépréciation de l’euro, car leurs prix sont plus compétitifs (une fois convertis en dollars), tandis que les entreprises qui importent se retrouvent pénalisées”, résume à l’AFP Philippe Mutricy, directeur des études de la banque publique Bpifrance.

La grande gagnante de la baisse de l’euro est l’industrie manufacturière qui exporte ses produits à l’étranger, notamment l’aéronautique, l’automobile, le luxe ou la chimie. En revanche, pour les entreprises dépendantes des matières premières et de l’énergie et qui exportent peu, comme les artisans locaux, les coûts explosent.

De plus, les grands groupes sont “mieux préparés aux chocs”, car ils bénéficient d’un mécanisme de couverture qui permet d’atténuer la fluctuation des cours de devises, souligne Philippe Mutricy. “Ils achètent des devises à l’avance à un cours intéressant qui protège des variations de cours”.

Un effet sur les taux et les prêts?

La dépréciation de l’euro, en accélérant l’inflation, peut inciter la Banque centrale européenne (BCE) à relever plus vite ses taux directeurs. Elle se prépare d’ailleurs à les remonter en juillet pour la première fois depuis 11 ans, puis possiblement à le faire une seconde fois en septembre.

“On peut dire que la BCE ne devrait pas réagir au renchérissement des matières premières, mais son défi de regagner le contrôle sur l’inflation devient encore plus grand, car le prix des importations augmente à cause de l’augmentation du taux de change”, souligne auprès de l’AFP William De Vijlder, économiste chez BNP-Paribas.

Conséquences: pour les particuliers, les crédits immobiliers ou les prêts à la consommation pourraient, eux aussi, voir leur taux grimper. Les entreprises, elles, devraient se financer à un coût supérieur. C’est d’ailleurs l’objectif de la banque centrale: freiner la consommation pour endiguer l’inflation. Une stratégie qui comporte un risque pour la croissance économique.

À voir également sur Le HuffPost: Le changement de vie, un “phénomène complexe” décortiqué dans le magazine “Les déviations”

chevron_right

chevron_right

L'euro à son plus bas face au dollar depuis près de 20 ans

news.movim.eu / HuffingtonPost · Wednesday, 6 July, 2022 - 04:00 · 2 minutes

Cela faisait 20 ans que l'euro n'avait pas été aussi bas face au dollar. (photo d'illustration)

Cela faisait 20 ans que l'euro n'avait pas été aussi bas face au dollar. (photo d'illustration)

EURO - Journée historique pour la monnaie européenne. L’ euro a touché mardi 5 juillet son plus bas niveau depuis près de 20 ans face au dollar américain, à 1,0298 dollar pour un euro, emporté par les tensions sur l’énergie en Europe et la force du billet vert.

Vers 11h30, le dollar gagnait 1,12% à 1,0305 dollar pour un euro.

L'euro vient de retrouver, face au dollar, des niveaux de prix qu'il n'avait pas connu depuis décembre 2002.

Sortant actuellement du range dans lequel il évolue depuis 2015, nous pourrions bientôt retrouver la parité euro/dollar.

La clôture du mois de juillet sera à surveiller. pic.twitter.com/g68JWlf8Dj— Raptor Crypto (@RaptorPV_) July 5, 2022

“Les craintes croissantes d’une récession font baisser l’euro, tandis que le dollar s’envole”, commente Fiona Cincotta, analyste de City Index. Les cambistes font le pari que la Fed va continuer à relever ses taux d’intérêt de manière agressive pour maîtriser l’inflation, dit-elle.

“Les données PMI publiées (mardi) en Europe ont mis en évidence le risque de ralentissement de la croissance à la fin du deuxième trimestre”, poursuit-elle.

En outre, la croissance de l’activité économique en zone euro a fortement ralenti en juin dans le secteur privé, au plus bas depuis 16 mois, selon un indice, calculé sur la base de sondages d’entreprises et publié par l’agence S&P Global.

En zone euro, “la récession semble inévitable” pour Neil Wilson, analyste pour Markets.com. “L’euro est dans une situation désespérée” et ”à moins que la BCE ne se ressaisisse, la parité pourrait bientôt être atteinte”, dit-il.

La crise énergétique pèse aussi sur la monnaie unique.

“Les fortes hausses des prix du gaz et de l’électricité font courir un risque important que l’économie de l’UE entre en récession plus tôt que prévu”, affirme Trevor Sikorski, analyste chez Energy Aspects, dans un rapport.

Il y a un risque à la fois de “pénuries d’énergie” et que les ménages, avec un pouvoir d’achat amputé par les tarifs d’énergie, réduisent leur demande, affirme Guillaume Dejean, analyste chez Western Union.

Depuis le début de l’année, le prix du TTF néerlandais, référence du gaz naturel en Europe , a grimpé de près de 150%, atteignant 176,01 euros le mégawattheure mardi.

Avant l’invasion russe de l’Ukraine le 24 février, il évoluait bien en dessous des 100 euros le mégawattheure.

À voir également sur Le HuffPost : À quoi servent les 138€ de redevance télé qu’on paie tous les ans?